救治不了的美國銀行們,,到底怎么了,?

沒有人知道,下一家倒閉的美國銀行會是誰。

隨著美國第一共和銀行在本月初倒閉,、被接管,,短短兩個月內(nèi),,美國已經(jīng)有三家銀行接連倒閉,。三家銀行資產(chǎn)規(guī)模在美國商業(yè)銀行中的排名分別是第16位、第29位,、第14位——危機,,仍在蔓延。

美國第一共和銀行倒閉

對于很多人來說,,美國金融危機的爆發(fā)也許還只有個苗頭,,但監(jiān)管危機,已經(jīng)迫在眉睫,。

在第一共和銀行倒閉幾天前,,美聯(lián)儲和美國聯(lián)邦存款保險公司(FDIC)接連發(fā)布了對前兩家倒閉銀行的調(diào)查報告,兩份報告的關(guān)鍵詞,,都是監(jiān)管失敗,。

一直以來,美國銀行業(yè)最引以為傲的,,就是其成熟的體系和嚴(yán)格的監(jiān)管?,F(xiàn)在,,種種跡象都在表明,美國銀行業(yè)的根,,出了問題,。

美國銀行接連倒閉,最直接相關(guān)的美國銀行監(jiān)管機構(gòu),,是FDIC,。

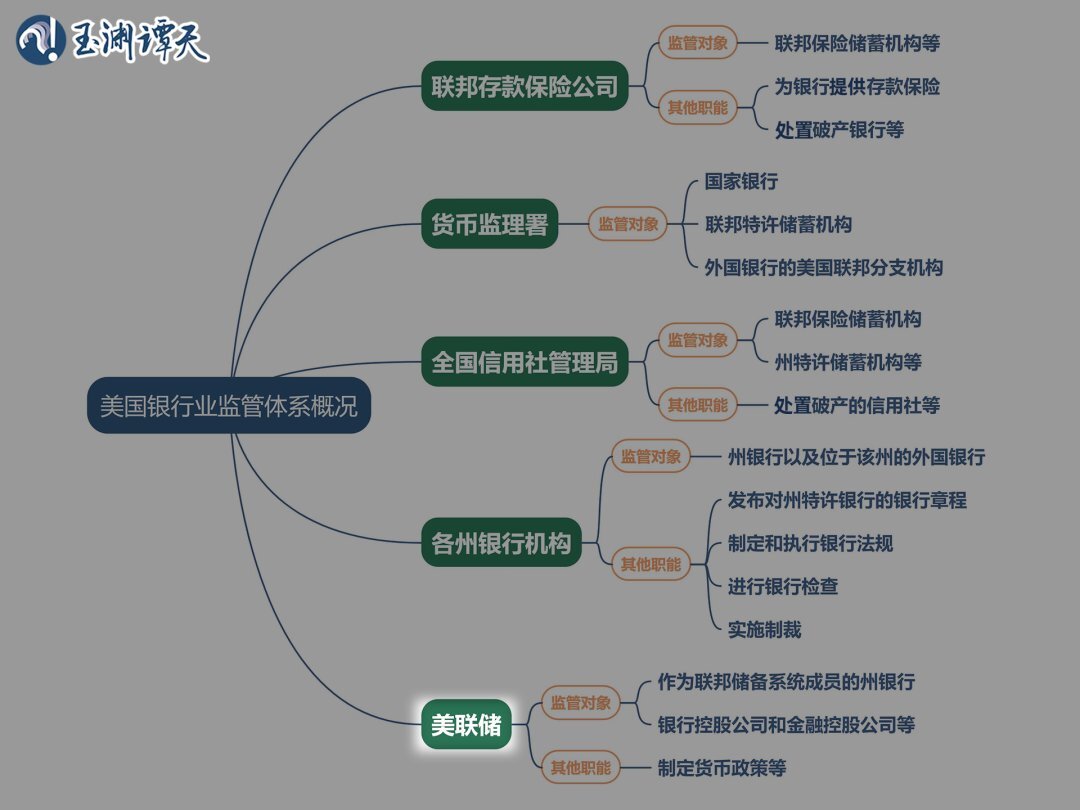

上圖是美國聯(lián)邦銀行業(yè)監(jiān)管體系的主要部門,,可以看到,,這個監(jiān)管體系覆蓋美國銀行業(yè)的上中下游,而FDIC職責(zé)之一是處置美國破產(chǎn)銀行,。

平時,,F(xiàn)DIC為銀行提供存款保險,顧名思義,,就是告訴儲戶放心存款,。如果出現(xiàn)什么問題,F(xiàn)DIC會處理,。

一般情況下,,如果一家銀行倒閉,F(xiàn)DIC會接管這家銀行,,并對該銀行進行估值,,與此同時,對其他銀行進行營銷,,說服他們收購這家倒閉的銀行,。

如果有人接盤,那儲戶的錢自然就由收購方負責(zé)兌付,。如果沒有找到收購方也沒有關(guān)系,,F(xiàn)DIC會用自己的錢——存款保險基金(DIF)進行賠付。

換句話說,,F(xiàn)DIC在美國銀行業(yè)監(jiān)管體系中,,承擔(dān)的是“兜底”的工作。既然是“兜底”,,那就有上限的問題,。

正常情況下,F(xiàn)DIC設(shè)有賠償門檻,,超過限額的存款不予全額賠付,。2008年后,這一門檻是25萬美元,,對于一般人來說,,這個數(shù)字基本上覆蓋自己的存款金額,。

但今年,有些特殊,。2023年,,全球“去美元化”進程加速,在歷經(jīng)美國多輪放水之后,,人們對美元的信心,,也降到了低點。于是,,在硅谷銀行倒閉后,,為了增強民眾對于美國銀行業(yè)監(jiān)管體系的信心,避免進一步的擠兌,,F(xiàn)DIC打破常規(guī),,做出了“歷史性”的選擇:

FDIC對儲戶做出了全額保底的承諾,這讓硅谷銀行得到了“全額剛兌”,。

在硅谷銀行破產(chǎn)后的聽證會上,,F(xiàn)DIC官員并未談及監(jiān)管自身存在的問題

FDIC這么做,其實“情有可原”,。2022年底,,DIF有1282億美元,全額剛兌硅谷銀行,,只需要200億美元,。2016年至2022年期間,美國平均一年倒閉三家銀行,,怎么看,,DIF都足夠解決問題。

用一次剛兌穩(wěn)住外界對美國金融市場的信心,,對于FDIC這樣一家銀行監(jiān)管機構(gòu)而言,,自然是可以接受的。

但窟窿層出不窮,。一個多月內(nèi)美國連倒三家銀行,,近期,美國西部聯(lián)盟銀行和西太平洋銀行的股價也都經(jīng)歷了腰斬,,這兩家銀行極有可能成為美國第四家,、第五家倒閉的銀行。

在它們之后,,當(dāng)前面臨倒閉風(fēng)險的美國銀行還有近190家,,而資產(chǎn)價值低于負債的美國銀行,更是超過了驚人的2315家。

今年以來美國銀行倒閉的規(guī)模已經(jīng)超過2008年金融危機期間全年的水平

當(dāng)然,,F(xiàn)DIC可以通過增加存款保險業(yè)務(wù)的保費來“創(chuàng)收”,,但據(jù)中國國際經(jīng)濟交流中心副理事長朱民觀察,美國商業(yè)銀行存款已經(jīng)降至近兩年來的最低點,,美國居民正在從銀行把存款取出來,。這就逼著美國銀行調(diào)整資產(chǎn)配置,把可以變現(xiàn)的變現(xiàn),,用于應(yīng)付儲戶提款,。

很多中小銀行現(xiàn)已疲于掙扎,這時若要再上交更多保險費,,實在難以負擔(dān),。

要想繼續(xù)解決美國銀行破產(chǎn)的問題,F(xiàn)DIC作為監(jiān)管者,,只能找穩(wěn)健的大銀行分擔(dān)債務(wù),。

但破產(chǎn)的第一共和銀行在美國已經(jīng)是規(guī)模位列14的大銀行了,排在前面的第13,、12、11的大銀行,,股價也都在近期跌出過近年來的新低,。

FDIC只能再往前找,問題是,,按照美國相關(guān)法規(guī),,大銀行收購也有要遵守的規(guī)則。

美國在20世紀(jì)80至90年代發(fā)生了銀行危機和儲貸機構(gòu)危機,。1980年到1994年的15年間,,美國有1600多家大小銀行被FDIC關(guān)閉或接管,緊接著就可能面臨被其他銀行收購的結(jié)局,。

而危機中,,其他銀行的狀況也并不太好,尤其是大銀行表現(xiàn)出更明顯的疲軟跡象,。

那一時期,,資產(chǎn)超過10億美元的大銀行資產(chǎn)比率遠低于小銀行,最大的25家銀行控股公司的資產(chǎn)價值都低于賬面價值,。一旦出問題,,會造成更大的危機。

美國銀行監(jiān)管機構(gòu),,既擔(dān)心這些大型銀行貪大求全,,一口吃成個胖子又消化不了,造成自身危險,,又擔(dān)心收購成功,,大銀行繼續(xù)擴大規(guī)模,,壟斷美國銀行業(yè)。

1994年,,美國通過了一項聯(lián)邦法律,,禁止機構(gòu)存款總額超美國存款總額10%以上的銀行收購另一家銀行,以防出現(xiàn)“大而不倒”的銀行,。

美國民眾一直以來都很反對美國“大而不倒”的大銀行存在

第一共和銀行破產(chǎn)前,,F(xiàn)DIC等美國銀行監(jiān)管機構(gòu)的官員們還在華爾街到處奔波,希望把符合規(guī)則的銀行拉到洽談桌上,。

從結(jié)果來看,,符合規(guī)則和解決燃眉之急,監(jiān)管機構(gòu)無法兼得,,只能選擇其一,。

FDIC接管第一共和銀行的當(dāng)天,摩根大通就宣布了收購,。

根據(jù)最新數(shù)據(jù),,摩根大通持有美國國內(nèi)存款總額約13.9%,超出了10%的紅線,,按規(guī)則是沒有資格參與收購的,。

但實際上,這項規(guī)則本就是治標(biāo)不治本,。

雖然當(dāng)年華爾街沒能成功阻止設(shè)置10%的上限,,但一些聰明的華爾街律師,卻成功提議在法案里給這項規(guī)則留一個“后門”——如果收購涉及一家或多家違約或有違約風(fēng)險的銀行,,收購方則可以免除該總額上限,。

這些華爾街律師,正來自摩根大通,。

這恰恰暴露了這項規(guī)則的本質(zhì)——看似為了防止“大而不倒”的銀行出現(xiàn),,卻反而給了美國大銀行一個可以合法乘人之危的理由。

于是,,在2008年次貸危機的孕育期,,摩根大通收購了瀕臨破產(chǎn)的貝爾斯登;在次貸危機最嚴(yán)重的時候,摩根大通又收購了華盛頓互惠銀行,,成就了美國歷史上最大的銀行收購案,。

越是危機,越方便大銀行出手,。

而本應(yīng)監(jiān)管大銀行的美國銀行監(jiān)管機構(gòu),,在危機時刻卻束手無策,反而需要依靠大銀行。

根據(jù)協(xié)議,,摩根大通收購第一共和銀行后,,承擔(dān)第一共和銀行的所有存款,全面保護儲戶免受損失,。

收購當(dāng)天,,摩根大通首席執(zhí)行官宣布,導(dǎo)致美國三大區(qū)域性銀行倒閉的危機“已基本結(jié)束”,。

很多人認為FDIC是在用破壞美國銀行業(yè)監(jiān)管規(guī)則的方式,,允許摩根大通破例幫忙解除危機。但開著“后門”的規(guī)則,,又稱得上是什么規(guī)則呢?

因此,,倒不如說是FDIC利用“后門”繞開規(guī)則,飲鴆止渴,。

危機遠沒有結(jié)束,,否則一直以來被美國政府掛在嘴上的牢固的美國銀行業(yè)監(jiān)管體系,怎么會允許風(fēng)險接踵而來,,以至第一共和銀行這么大規(guī)模的銀行轟塌,。

讓我們重新看回這張圖,可以看到,,按照美國銀行業(yè)監(jiān)管體系的分工,,美聯(lián)儲負責(zé)監(jiān)管所有成員銀行的正常運行。

“正常運行”接連變成了“不正常運行”,,顯然,作為美國銀行業(yè)監(jiān)管體系“主監(jiān)管機構(gòu)監(jiān)管者”(primary supervisor and regulator)的美聯(lián)儲,,在監(jiān)管之初,,就沒有做到位。

朱民這幾年都在關(guān)注美聯(lián)儲的表現(xiàn),,在他看來,,此次美國銀行的破產(chǎn)危機,美聯(lián)儲就脫不了干系,。

朱民認為,,美國社會并不滿意美聯(lián)儲處理銀行危機的方式,由此產(chǎn)生了信任危機——美聯(lián)儲先是讓貨幣政策過于寬松,,而2021年又急劇加息,,讓美國銀行資產(chǎn)負債表的估值突然發(fā)生了變化。儲戶不斷取出資金,,產(chǎn)生流動性問題,,逼得銀行爆倉。

貨幣職能沒做好,監(jiān)管職能也抓不緊,。這樣的問題,,持續(xù)已久。

2018年,,按照時任美國政府的說法,,為了將美國中小銀行與大型的金融機構(gòu)區(qū)分監(jiān)管,激發(fā)中小銀行的發(fā)展活力,,美國對銀行監(jiān)管法案進行了一次修訂,。

2018年,時任美國政府發(fā)布《經(jīng)濟增長,、監(jiān)管放松和消費者保護法》

法案將需要接受“嚴(yán)格審查”的區(qū)域性銀行的總資產(chǎn)門檻,,從500億提高到了2500億美元。在美國當(dāng)時規(guī)模排名前38的銀行中,,有25家總資產(chǎn)低于2500億美元的銀行可以不再接受最嚴(yán)格的監(jiān)管,,也不用接受一些高強度的壓力測試管理。

這些壓力測試由美聯(lián)儲設(shè)計,,是審查銀行信用風(fēng)險,、市場風(fēng)險、流動風(fēng)險的重要工具,,嚴(yán)格監(jiān)管,,也能衡量銀行在危機中的財務(wù)狀況。

當(dāng)時,,倡導(dǎo)嚴(yán)格金融監(jiān)管的非營利組織“更好市場”,,就曾經(jīng)警告:大幅放松管制,遲早會釀成災(zāi)難,。

事實證明,,這一警告,并非杞人憂天,。

當(dāng)初不再接受最嚴(yán)格監(jiān)管的25家銀行,,總共持有3.5萬億美元的資產(chǎn),約占整個銀行業(yè)資產(chǎn)的六分之一,。其中,,就包括第一共和銀行。

現(xiàn)在回看,,在危機時刻,,美國給大銀行吃小銀行留余地,在日常監(jiān)管中,,又增加了小銀行發(fā)生危機的概率,,譚主不禁疑惑,,美國的銀行監(jiān)管到底給美國銀行業(yè)帶來了什么?

可美國監(jiān)管混亂的局面,也不是靠幾個法案就定型了,。種子,,早在美國設(shè)計銀行業(yè)監(jiān)管體系時就已埋下。

作為美國所有大型系統(tǒng)性金融機構(gòu)的監(jiān)管者,,美聯(lián)儲有權(quán)對整個銀行體系做出監(jiān)管決定,,但實際上,美聯(lián)儲很少直接參與區(qū)域性銀行監(jiān)管,,具體執(zhí)行由美聯(lián)儲的12家地方聯(lián)儲銀行來負責(zé),。這導(dǎo)致美聯(lián)儲往往難以事無巨細地掌握地方聯(lián)儲和區(qū)域性銀行的情況。

美聯(lián)儲的政策被認為是美國銀行危機的罪魁禍?zhǔn)?/font>

就拿負責(zé)監(jiān)管硅谷銀行的舊金山聯(lián)儲來說,,其董事會成員,,三分之二是由轄區(qū)內(nèi)成員銀行及舊金山聯(lián)儲自己選舉并任免的。

硅谷銀行的首席執(zhí)行官格雷格·貝克爾,,就曾在舊金山聯(lián)儲董事會任職,。

事實上,硅谷銀行沒少為行各種方便支出大量游說金,。就連弗吉尼亞州參議員馬克·華納也收獲了硅谷銀行幫忙舉行的籌款活動,,而他推動修訂了放松對部分銀行進行嚴(yán)格監(jiān)管的法案。

所以即便硅谷銀行在2019年,、2020年都曾出現(xiàn)了監(jiān)管風(fēng)險,,但也免于監(jiān)管機構(gòu)更頻繁、更詳細的測試與分析,。

這樣的結(jié)果就是,,硅谷銀行在倒閉前不久的評級中,還被評為“令人滿意”,。

在每一次危機爆發(fā)的過程中,,西方資本在貪婪本質(zhì)的驅(qū)動下,試圖在救治措施中找到殘喘的空間,,監(jiān)管機構(gòu)通過破壞規(guī)則來飲鴆止渴,結(jié)果就是整個體系往后退步,,也就有了今天美國銀行接二連三的倒閉潮,。

(原標(biāo)題:救治不了的美國銀行們,到底怎么了,?)

【責(zé)任編輯:王井愛】

【內(nèi)容審核:林思冰】